こんにちは!Angel Bridgeインターンの黒田です。

アメリカの未上場Fintech企業についての調査結果をシリーズ化して発信しています。

今回は第6弾として、子ども向けのデビットカードを提供し、金融教育を支援するGreenlightを紹介します。

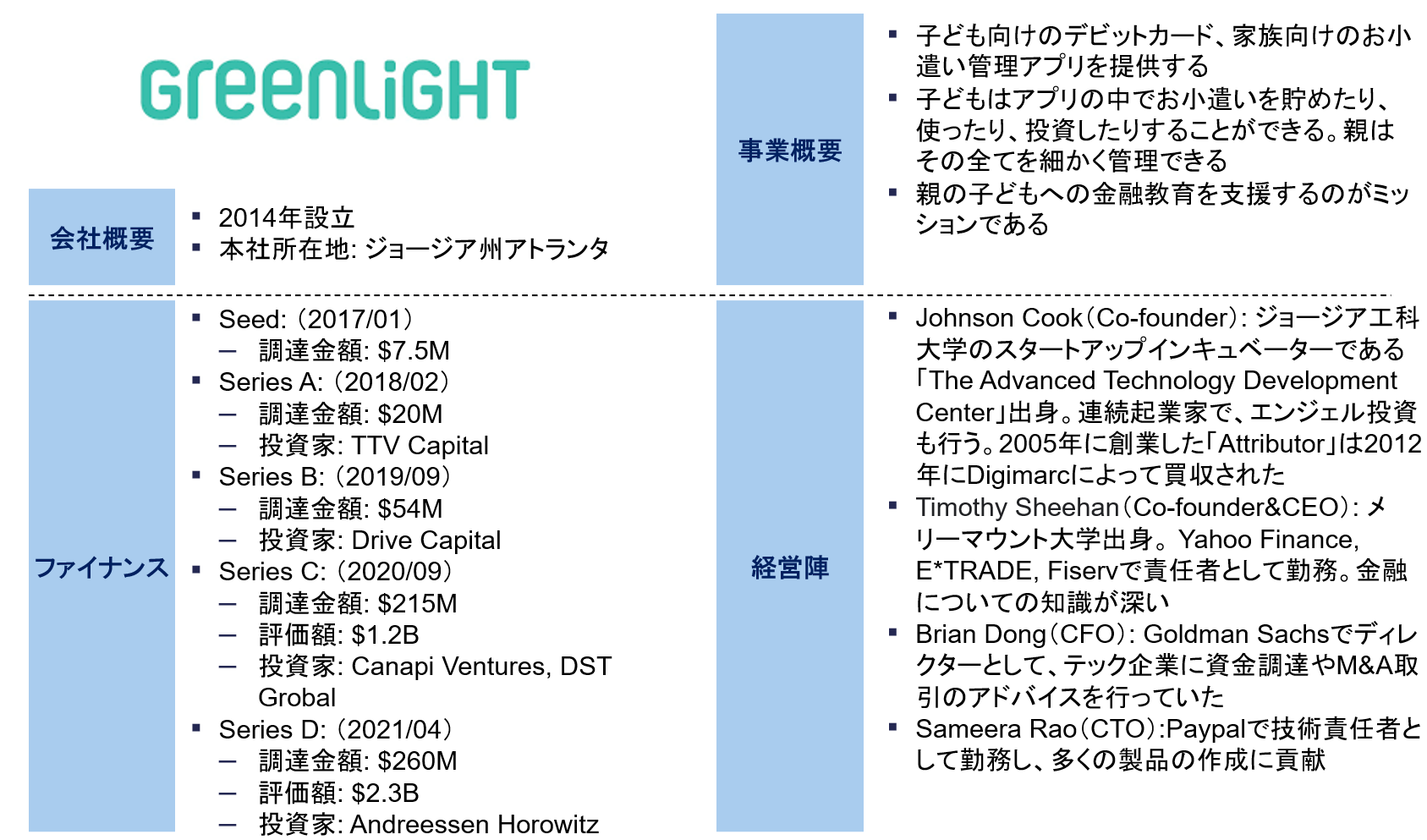

Greenlight概要

Greenlightは2014年に連続起業家のJohnson CookとReachable創業者のTimothy Sheehanによって設立されました。2021年までに5回の資金調達を行っており、直近のシリーズDでは時価総額$2.3Bで$260Mを調達しています。リード投資家にはAndreessen Horowitzが入っており、大注目企業となっています。

Greenlightは子ども向けのデビットカード、口座アプリを提供しています。子どもはアプリ上でお金を使う、貯める、稼ぐ、投資することができます。親はこれらの行動を細かく管理できるようになっていて、子どもに家事を割り当ててお小遣いを渡したり、お金を使ったときに通知を受け取ったりすることができます。つまり、このアプリを通じて子どもに金融教育を行うことができるわけです。

サービス内容

アプリ内で子どもはお金を「使う」「貯める」「稼ぐ」「投資する」ことができます。

では、それぞれについて解説していきましょう。

- ①使う

- 子どもはデビットカードを用いてお店で商品を購入したり、ATMで現金を引き出したりできます。Apple PayとGoogle Payに支払い機能を追加することも可能です。このとき、使った金額の1%がボーナスとして還元されます。

- また、親は子どもがお金を使う店舗や現金を引き出すATMを指定できる上、カードが使用されたときは通知を受け取れるようになっていて、過去の使用履歴もすべて確認することができます。

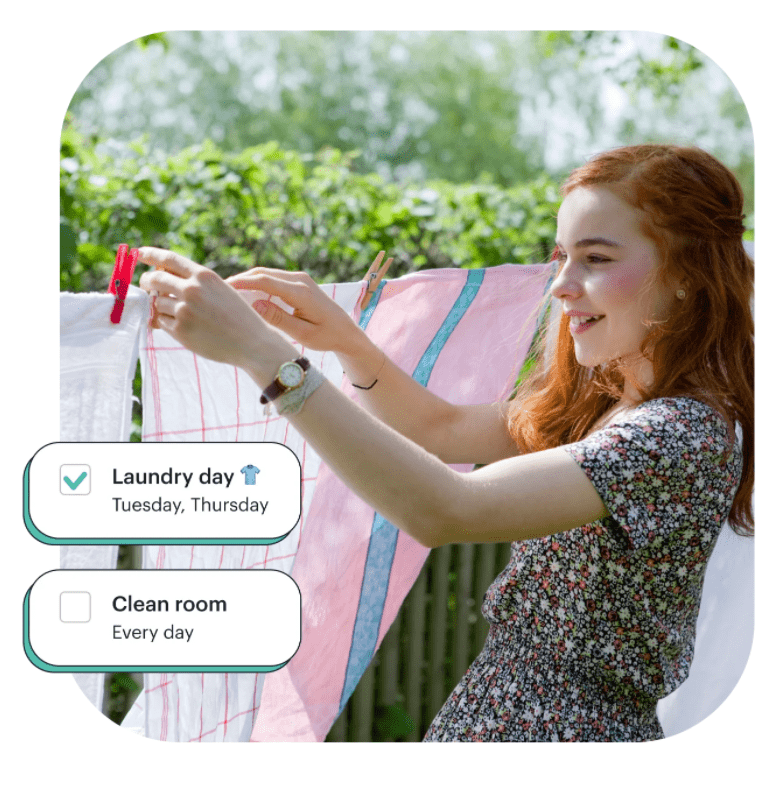

- ②稼ぐ

- 親は子どもに家事を割り当て、それに対する報酬金額を設定、送金できます。1回限りの家事や繰り返される家事など、さまざまな設定にカスタマイズすることが可能です。また、お小遣いを設定すると、毎月または毎週自動で子どものアカウントに送金されるので、親がわざわざATMに行く必要がありません。10代で仕事をしている子どもたちは、給料の受け取りをGreenlightのアカウントに設定することもできます。

- ③貯める

- アプリ内で貯金の目標額を設定し、それに向けて貯金することができます。親は子どもの収益の中から何%を貯金に回すかを設定管理できます。また、貯金に対しての利子を設定し、実際に親のアカウントから子どもへ利子分のお金を送ることが可能です。

- ④投資する

- このサービスは2021年に新しく始まったプラン「Greenlight Max」で利用できます。子どもはまず、アプリ内で投資について勉強し調査します。さらに親が承認すれば、実際に1株から株式を購入でき、その銘柄は4000以上になります。AppleやTesla, Amazonなどの銘柄が人気なようです。

これらの機能を通じて実際にお金を動かすことで、子どもは金融について様々なことを学べます。具体的には、節約して貯金することの大切さ、複利の偉大さ、投資する意義などです。また、アプリ内では金融についての動画やクイズなどの教育コンテンツも充実しており、そこでも金融についての知識を得ることができます。

親が細かく管理できることもGreenlightの特徴のひとつです。すべての機能において親は子どもの動向を細かくチェックできるようになっています。万が一カードを紛失してしまっても、カードを即座に止めたり、ATMの引き出しをブロックできたりするので安全性の面でも安心です。また、オンラインゲームサイトなど、あまり多くの金額を使うことが望ましくない特定のサービスでは、カードの利用を制限することもできます。

トラクション

2017年のサービスローンチ以来、5年間でアカウント数は450万、年間収益は$100M以上と素晴らしい成長速度です。月額料金はベーシックプランで$5/月、投資機能がついたGreenlight Maxプランは$9.98/月です。これは一家族分の料金で、子どもは5人まで使えます。送金や決済に手数料をかけるのではなく、アカウントごとの月額課金制なので収益が安定しています。

2020年10月にはJPモルガンとの提携が発表され「Chase First Banking」という子ども向けの銀行口座サービスがリリースされました。

競合

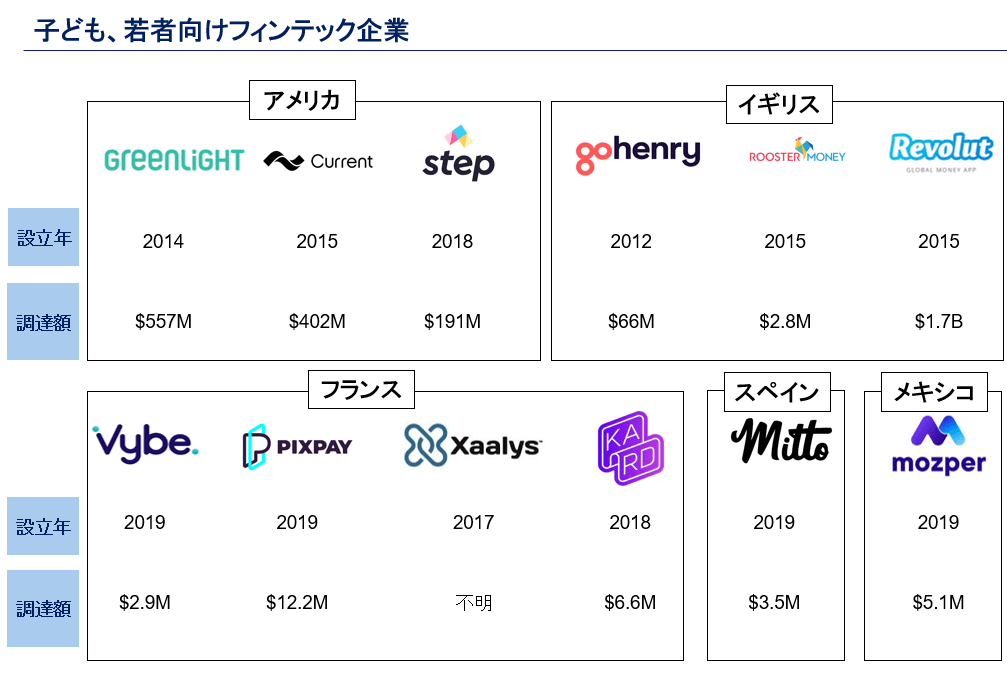

このようなサービスはうまく普及すれば、一つの世代をまるまる自分の金融プラットフォームに取り込めるため、リターンの大きいビジネスだと考えられます。そのため、アメリカ国内だけでなく各国にも同様のサービスを提供する企業は数多く存在します。アメリカ国内ではCurrent, Step, イギリスではgoHenry, RoosterMoney, Revolut, フランスではVybe, Pixpay, Xaalys, Kard, スペインではMitto, メキシコではMozperがいます。下にカオスマップとしてまとめました。

日本市場

日本では、まだ子ども用に特化したファイナンスサービスはありません。この背景として、日本は子どもへの金融教育が諸外国に比べて遅れており、家庭でのお金の教育に関する意識も高くないことが考えられます。金融広報中央委員会の調査によると、金融教育の経験がある人の割合はアメリカ21%に対して日本は7.2%と1/3の低さとなっていて、金融に関する問題の正答率は30か国中22位と低い順位にあります(2020年調査時)。

日本では「お金=汚い」、「投資=危ない、怖い」というイメージが未だ根付いているために、金利が低い昨今でも預金が増え続け、株式や投資信託による資産は全体の15%に及ばないという状況です。

では、このような金融教育サービスは普及しないのかというとそうではないと考えられます。2019年に金融庁が「高齢社会における資産形成・管理」という報告書の中で「老後資金は2000万円不足する」と発表し、国内で大きな議論を呼びました。金融教育の重要性が認識され始め、2022年度からは高校の新指導要領に「資産形成」が追加されました。このような金融リテラシーが低い現状を打破しようという流れに乗ることができれば、金融教育サービスにもメガベンチャ―誕生の可能性があるのではないでしょうか。

おわりに

今回の記事では子ども用のデビットカードと口座アプリを提供するGreenlightを紹介しました。お金に関するすべての動きを網羅していて、サービスを通じて子どもが金融を学べるという素晴らしいサービスでした。日本と海外では金融教育事情が異なるものの、時代の流れから考えると十分に可能性のあるサービスなのではないかという結論でした。

最後になりましたが、Angel Bridgeは世の中を大きく変えるフィンテック企業に積極的に投資しています。 事業の壁打ちや資金調達のご相談など、お気軽にご連絡ください!