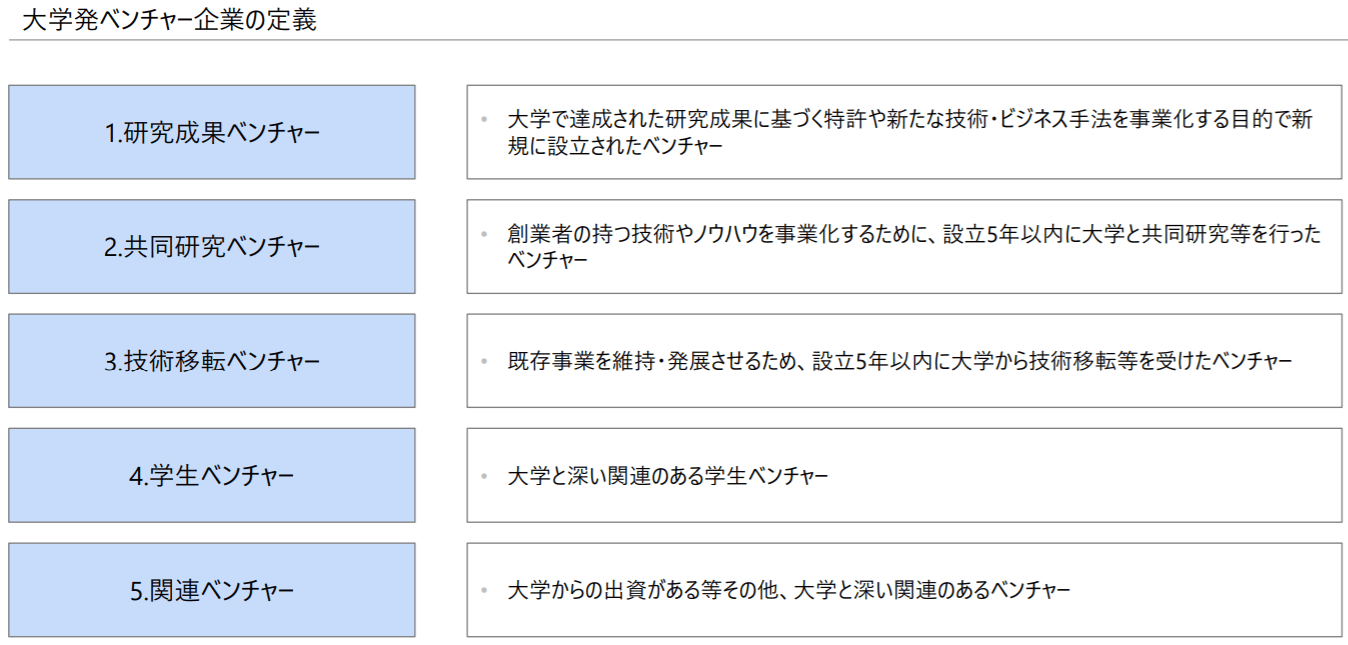

大学発ベンチャーとは、大学の教員、研究者、学生が開発した技術を事業化した企業のことを指す場合が多く、経済産業省は大学発ベンチャーを①研究成果ベンチャー、②共同研究ベンチャー、③技術移転ベンチャー、④学生ベンチャー、⑤関連ベンチャーのいずれかに該当する企業と定義しています。

出典: 令和元年度大学発ベンチャー 実態等調査結果概要- 経済産業省

出典: 令和元年度大学発ベンチャー 実態等調査結果概要- 経済産業省

2014年以来大学発ベンチャーの企業数は毎年増加傾向にあり、特に近年は高い伸び率で推移しています。このように日本で盛り上がりつつある大学発ベンチャーですが、成功するとユニコーンベンチャーになる高い可能性を秘めている一方、経営陣のビジネス面での経験不足や、技術の産業化まで膨大な資金と時間がかかることから、成功まで到達することが非常に難しい分野です。

Angel Bridgeはいくつもの大学発ベンチャーにアーリーステージで投資をし、ハンズオンで支援を行ってきました。今回はこのような大学発ベンチャーと伴走してきた経験から導ける、技術力のある大学発ベンチャーの成功パターンについて解説していきます。

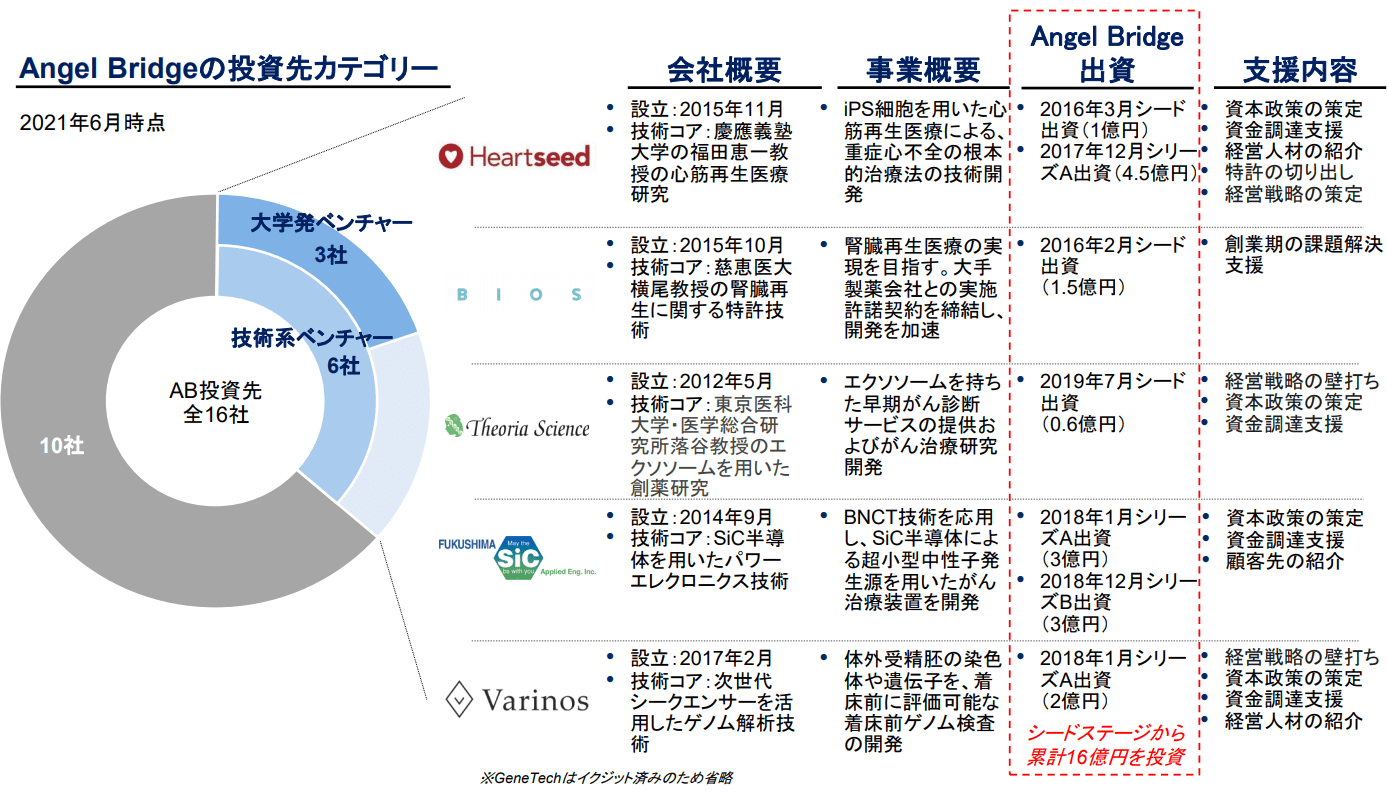

大学発ベンチャー支援事例

技術系/大学発ベンチャーはAngel Bridgeの重点領域であり、全投資先16社のうち技術系ベンチャーに6社(うち大学発ベンチャーに3社)投資を行っています。経験・知見の蓄積により強力なサポートが可能です。

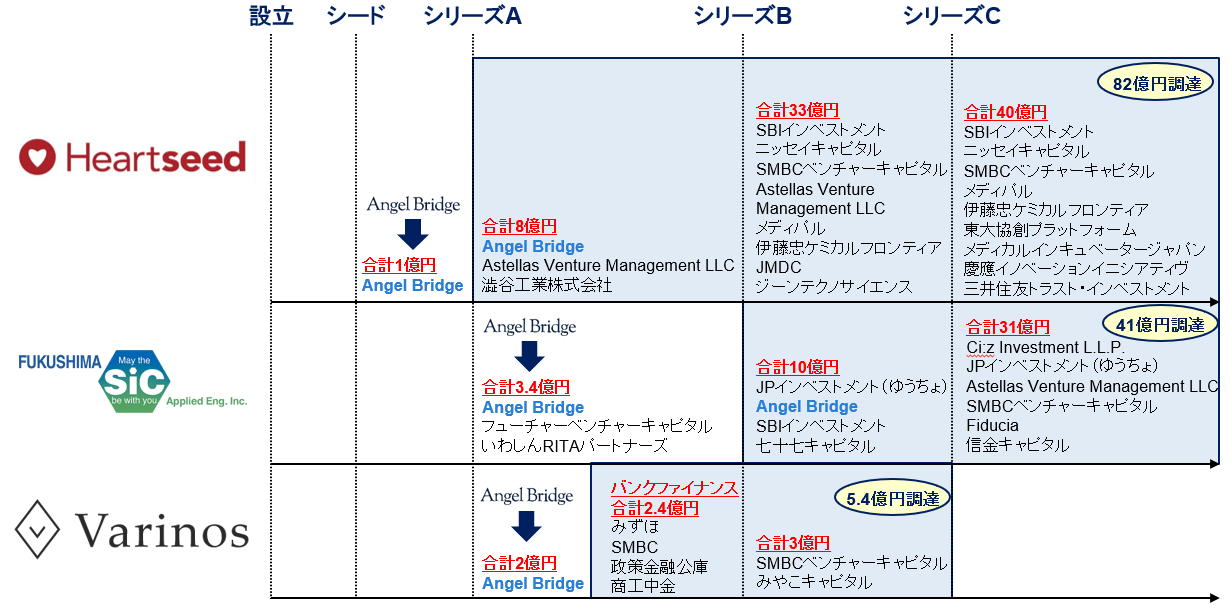

いずれの技術系ベンチャーにも創業初期やシード期から投資をしており、最も困難な立ち上げフェーズをサポートしています。

- Heartseed株式会社

- 慶應義塾大学医学部発。iPS細胞を用いた心筋再生医療による、重症心不全の根本的治療法の技術開発を行う。

- バイオス株式会社

- 慈恵医科大学発。腎臓再生医療の研究開発を行う。

- テオリアサイエンス株式会社

- 東京医科大学発。エクソソームを用いた早期がん診断サービスの提供およびがん治療研究開発を行う。

- 福島SiC応用技研株式会社

- SiC半導体による超小型中性子発生源を用いたがん治療装置開発を行う。

- Varinos株式会社

- 次世代シーケンサーを活用した最先端の遺伝子検査の開発・提供を行う。

※GeneTechはイクジット済みのため省略

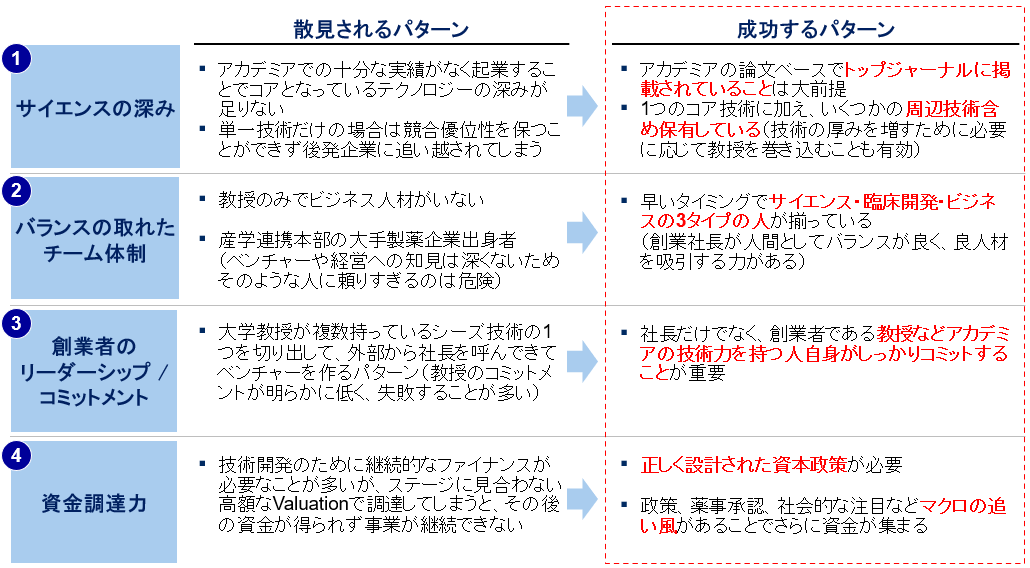

大学発ベンチャー成功のための4つのエッセンス

ここでは今まで大学発ベンチャーの支援を行ってきた経験から考える、大学発ベンチャー成功のための4つのエッセンスについてご紹介します。

一般的に大学発ベンチャーの成功は難易度が高いと考えられていますが、創業期から下記の重要な点を意識して丁寧に作りこんでいくことで飛躍的に成功確率が上がると考えています。

- ①サイエンスの深み

- まず一番大事なのは、技術力がグローバルでトップクラスであることです。

技術系ベンチャーで散見されるのはアカデミアでの十分な実績がなく起業するパターンで、コアとなっているテクノロジーの深みが足りなかったり、単一技術だけの場合は競合優位性を保つことができず、後発企業に追い越されてしまうこともあります。

そのため、成功パターンとしてはアカデミアの論文ベースでトップジャーナルに掲載されていることは大前提ですし、1つのコア技術に加えていくつかの周辺技術含め保有していることが重要になってきます。また、技術の厚みを増すためにも研究開発者である教授を巻き込むことがとても重要です。 - ②バランスの取れたチーム体制

- 大学発バイオベンチャーの例を挙げると、創業期は経営陣が教授のみでビジネス人材が足りなかったり、在籍している産学連携本部の大手製薬企業出身者などは臨床開発の知見はあっても、ベンチャーや企業経営への知見が足りないといったことが良くあります。

そのため、早いタイミングでサイエンス(研究者)・臨床開発(製薬会社出身者)・ビジネス(コンサル・投資銀行出身者など)の3タイプの人を巻き込むことが重要です。そのためには創業社長が人間としてバランスが良く、良人材を吸引する巻き込み力があることも必要になってきます。 - ③研究者のリーダーシップ/コミットメント

- 大学発ベンチャーの良くあるパターンとして、大学教授が複数持っているシーズ技術の1つを切り出して、外部から社長を呼んできてベンチャーを作るという事例があります。しかしこういった場合は教授のコミットメントが明らかに低く、失敗することが多いです。そのため、社長だけでなく創業者である教授などアカデミアの技術力を持つ人自身が本技術の社会実装に向けてしっかりコミットすることが重要です。

- ④資金調達力

- 最後にファイナンス面についてです。

あまり理解せずにステージに見合わない高額なバリュエーションで調達してしまうというケースがありますが、その後の資金が得られず事業が継続できなかったり、次のラウンドで結局ダウンバリュエーションをしないといけないというリスクがあります。そのため、各ステージに合った適切なバリュエーションでの資金調達をすることが重要です。

また技術開発のため多額の資金が必要なわけですが、一度で大きな額を集めようとすると株式の希薄化が進んでしまいますし、そもそもとして大きな金額を集められないのでファイナンスラウンドを細かく分けて資金調達することが望ましいです。例えばHeartseedは設立当初のシード・アーリーステージにおいては1~1.5年おきに調達していますし、徐々に体力がついてきたら1.5~2年ごとに調達するくらいのペースが良いでしょう。

また、政策・薬事承認・社会的な注目などマクロの追い風があることでさらに資金が集まりやすい場合もあるので、その点もしっかり見ておく必要があると思います。

大学発ベンチャーの成功に対するVCの提供価値

ここまでで大学発ベンチャーの成功の秘訣を語ってきましたが、実際にこれらの四つのエッセンス全てが創業時から揃っていることはほぼないでしょう。そのため、VCがハンズオンで支援し大学発ベンチャーを成功パターンにいち早く持っていくことが必要であると考えています。

①サイエンスの深み、③研究者のリーダーシップ/コミットメントについてはVCが支援することはなかなか難しい部分もありますが、②バランスの取れたチーム体制と④資金調達力はVCが十分価値を出せる部分だと思います。

実際にAngel Bridgeでも投資先の大学発ベンチャーに対しハンズオン支援を行っていますが、特に②バランスの取れたチーム体制と④資金調達力を中心として、経営陣の要望を聞きながら多岐にわたる支援を行っています。

そこで今回は例として、②バランスの取れたチーム体制と④資金調達力についてVCがどういった支援をできるか簡単にご紹介します。

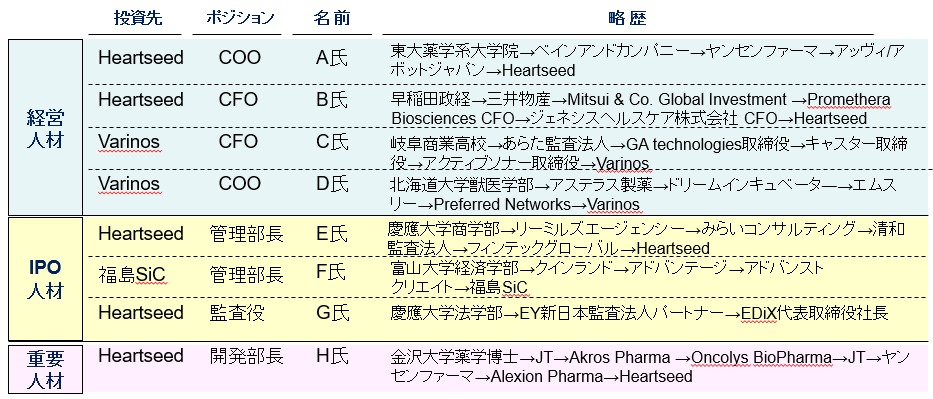

- ②バランスの取れたチーム体制

- 前述のように、大学発ベンチャーがスケールしていくためには組織における重要ポジションを採用していくことが必要です。そこでAngel Bridgeでは組織における重要ポジションを独自のネットワークを活用して幅広くご紹介しています。事業ステージに応じて投資先の経営陣と必要な人材像についてディスカッションをした後、候補人材のソーシング、初回スクリーニングとしての面接まで行っています。

以下は過去にAngel Bridgeが投資先に紹介したメンバーの一例です。錚々たるメンバーをご紹介できていると思います。

- ④資金調達力

- 大学発ベンチャーは上場までに多額の資金調達が必要になるため、投資実行以降の資金調達ラウンドも強力に支援し、他VCと事業会社から大型の資金調達を実施しています。

例えばiPS細胞を使った心筋再生医療の開発を行うHeartseedは合計82億円、次世代ガン治療装置の開発を行う福島SiCは合計41億円の資金調達を行っており、これらの資金調達を支援しました。

そこで、ここでは資金調達支援のポイントをいくつかご紹介します。 -

- 1. 正確に事業の魅力を伝える

- まずは言わずもがなですが、どのような事業をやっているかを投資家に分かりやすく正確に伝え、そのうえでアップサイドも含めて魅力的なエクイティストーリーを具体的に描いていくことが必要です。

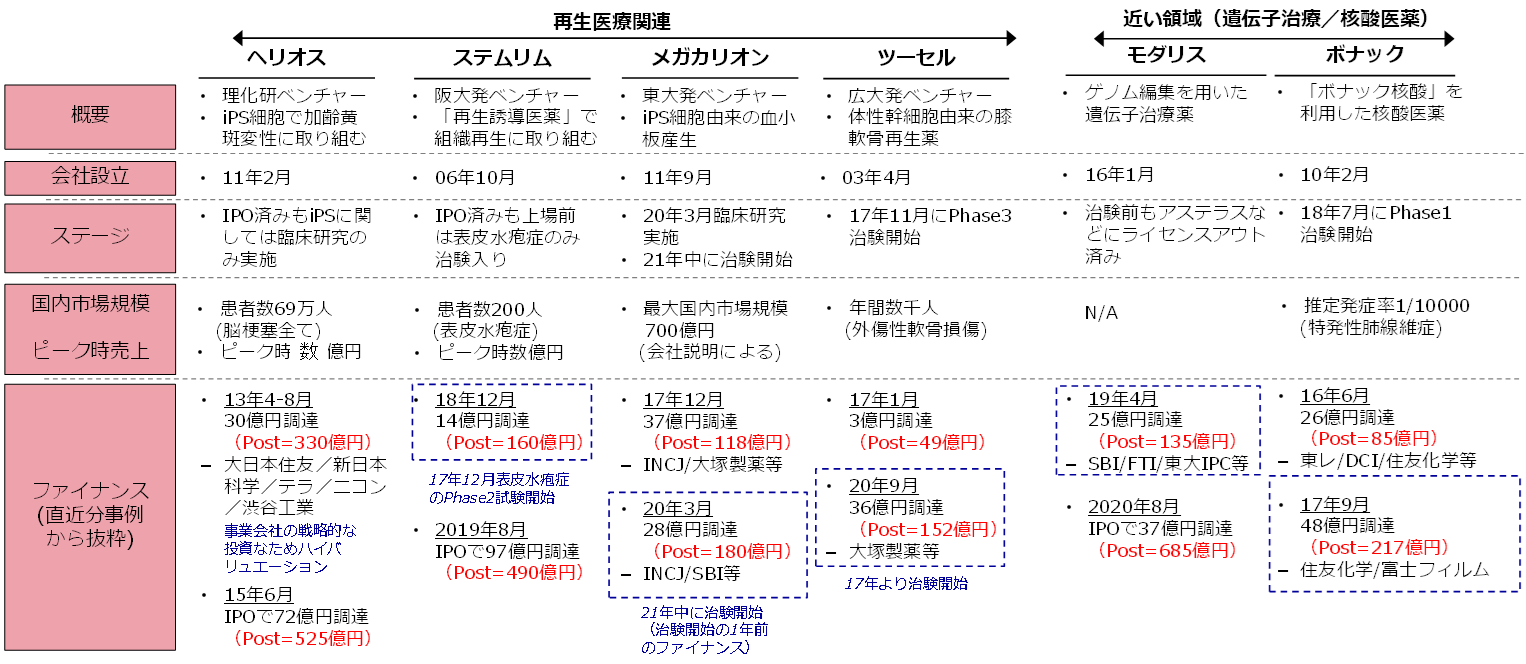

- 2. 最適なバリュエーションを設定する

- バリュエーションは他類似案件をしっかり調べることで最適値に設定していきます。Heartseedの場合は以下のような業界各社のミドル/レーターステージファイナンスを比較してバリュエーションを設定しました。

また、想定されるExit時のバリュエーションから時間軸を考慮して逆算し、投資家から見たときに必要とされるリスクに見合ったリターンが出せそうか、バリエーションをダブルチェックすることも忘れてはなりません。

また、想定されるExit時のバリュエーションから時間軸を考慮して逆算し、投資家から見たときに必要とされるリスクに見合ったリターンが出せそうか、バリエーションをダブルチェックすることも忘れてはなりません。 - 3. ラウンドに適した投資先から資金調達をする

- 多額の資金が必要になるため、追加増資をしてくれるようなディープポケットの投資家を巻き込むことが必要です。そのためにも、投資家の過去のファイナンス事例を徹底的に調べ上げ、順番にリードになりそうな人から声をかけていきます。この際にどのルートでアクセスするかも重要です。

また、大学発ベンチャーに関わらずですが創業初期は企業としての信頼性に欠ける部分があるので、事業シナジーを訴求することで知名度のある大企業を巻き込み、信頼性を高めて次のラウンドにつなげることもポイントです。

例えばHeartseedではシリーズAでAngel Bridgeが4.5億円増資したのに加え、アステラス製薬のCVCや、メディパル、伊藤忠などの大企業を巻き込んでいます。また、シリーズBで投資頂いたディープポケットのSBI・ニッセイキャピタル・SMBCは、シリーズCでも追加出資を決断し会社を支えてくれました。

おわりに

日本のアカデミアには世界に通用する優秀な研究者がたくさんいます。研究者の絶え間ない努力によって生み出された最先端技術をここで述べたようなプロセスで正しく社会実装していくことで、グローバルに勝負できる事業体を作っていくことが可能です。

しかしこういった技術を社会実装するのにはかなりの時間と資金を必要としますし、大学教授が経営者として取り組んでいくには困難な面も沢山あります。

そこでAngel Bridgeはそういった最先端技術に積極的に投資をし、大学発ベンチャー支援における豊富な経験と深い知見を基に伴走することで、世の中を大きく変えるイノベーションを起こしていきたいと考えています。

事業の壁打ちや資金調達のご相談など、お気軽にご連絡ください!

また、想定されるExit時のバリュエーションから時間軸を考慮して逆算し、投資家から見たときに必要とされるリスクに見合ったリターンが出せそうか、バリエーションをダブルチェックすることも忘れてはなりません。

また、想定されるExit時のバリュエーションから時間軸を考慮して逆算し、投資家から見たときに必要とされるリスクに見合ったリターンが出せそうか、バリエーションをダブルチェックすることも忘れてはなりません。